Quindi, volete proprio comprare degli NFT?

Avete letto di persone che sono diventate immensamente ricche con gli NFT o con le criptovalute, e avete pensato: “perché non posso diventarlo anch’io?”. Beh, “avete pensato male”… che tra l’altro era anche il titolo che avevamo scelto inizialmente per questo post, ma ci vorrà ancora molto tempo prima di arrivare a questa conclusione. Infatti, l’ecosistema NFT è di per sé piuttosto complesso e le tecnologie che coinvolge si basano su altre. Quindi, per capire cosa sono gli NFT, purtroppo, è necessario partire da alcuni concetti di base.

Per questo motivo, questo post è diviso in tre parti, disposte in ordine crescente, dal più “astratto” al meno “astratto”. Nella prima parte parleremo di blockchain e analizzeremo alcuni concetti di base che riguardano le criptovalute. Questo ci permetterà di immergerci nell’ecosistema NFT (di cui parleremo nella seconda parte), per poi analizzare l’impatto sociale e politico di questo settore.

La tecnologia blockchain

Sebbene nel 2022 la blockchain non possa essere considerata una “tecnologia nuova”, mi sorprende sempre scoprire quanto sia poco conosciuta da parte della maggior parte delle persone. Se sapete già cos’è la blockchain, saltate pure questa sezione. Se invece ne sapete poco e state davvero valutando l’idea di arricchirvi con le criptovalute, allora dovrebbe scattare subito il primo campanello d’allarme. Speravate davvero di diventare ricchi utilizzando una tecnologia il cui funzionamento non vi è del tutto chiaro? Per motivi di brevità e chiarezza, la seguente introduzione includerà una serie di semplificazioni, ma si spera che sia sufficiente per comprendere l’unico punto su cui tornerò ad insistere: il problema che le blockchain sono chiamate a risolvere e per il quale sono state create.

Le blockchain sono distributed ledgers, ovvero libri mastri o registri distribuiti. In altre parole, sono un metodo per immagazzinare dati in modo distribuito. In apparenza non sembra affatto una novità: nel mondo dell’informatica è da tempo che si utilizzano i database distribuiti con lo scopo di consentire alle aziende di replicare e sincronizzare i dati in più sedi. Tuttavia, queste sedi sono solitamente controllate da un’unica entità di fiducia (cioè un’azienda).

Le blockchain possiedono una proprietà aggiuntiva: possono essere distribuite tra molte entità tra le quali non esiste necessariamente un rapporto di fiducia. Per capire perché questo è necessario, prendiamo in considerazione i Bitcoin, la criptovaluta che ha rappresentato la prima applicazione di successo della tecnologia blockchain. Il Bitcoin è stato concepito come un sistema monetario che non ha bisogno di un’autorità centrale per funzionare. Si tratta di un database distribuito che contiene informazioni su chi possiede quanto; e questo database viene aggiornato ogni volta che si realizza una transazione.

In base alla mia esperienza, quasi tutti sanno che la blockchain è uno “storage di dati distribuito”. Alla maggior parte delle persone è familiare l’idea di blocchi di informazioni concatenati tra loro, contenenti un checksum (o hash crittografico, chiamato H nell’esempio seguente) che attesta l’integrità dell’anello precedente.

Poiché tutti coloro che fanno parte del network devono avere una copia identica della blockchain, ci sono una serie di problemi di sicurezza da affrontare. Cosa vi impedisce di aggiornare questo database distribuito con un record che afferma che ora possedete 10.000 BTC? Dopo tutto, non essendoci un’autorità centrale, la vostra parola vale quanto quella di qualsiasi altro membro della rete. Oppure, perché non spendere il proprio denaro due volte, inviando più transazioni, prima che le informazioni abbiano avuto il tempo di diffondersi e aggiornarsi su tutte le copie del ledger?

Le risposte tecniche a questi problemi contano meno delle loro conseguenze: le blockchain sono sia un mezzo di archiviazione distribuito quanto un “algoritmo di costruzione del consenso”. Voglio ribadire questo punto perché è fondamentale per comprendere le blockchain: ciò che esse apportano in realtà è la loro capacità di condividere in modo coerente, sistematico e uniforme le informazioni tra più parti non unite da un rapporto di fiducia, parti che potrebbero avere un interesse economico diretto nell’inquinare queste informazioni con dati falsi.

Le criptovalute (che non sono valute)

Eccoci qui, armati di un simpatico strumento di condivisione dei dati. Come vedremo, trovare applicazioni può rivelarsi un compito molto più difficile di quanto si possa pensare. Nel 2009, una persona (o un gruppo di persone) sconosciuto, nota con il nome di Satoshi Nakamoto, ha rilasciato la prima versione pubblica del client Bitcoin, preceduta da un whitepaper pubblicato un anno prima. L’idea alla base del sistema Bitcoin era quella di creare un sistema monetario interamente digitale, peer-to-peer e in grado di funzionare senza banche (centrali o di altro tipo), e senza il supporto di nessuno stato. All’interno del sistema Bitcoin, il ledger funge da registro di tutte le “monete” esistenti nel sistema, dove ogni blocco rappresenta un numero di transazioni. I bitcoin si muovono all’interno di “portafogli” (l’equivalente più o meno di un conto bancario); gli utenti possono dimostrare di essere i proprietari dei loro portafogli utilizzando la crittografia a chiave pubblica, e questo dà loro il diritto di inviare ad altri il proprio denaro.

Sulla carta, l’idea sembra solida. Ma funziona? Sebbene le risposte a questa domanda siano molteplici, possiamo iniziare semplicemente analizzando gli usi pratici odierni del Bitcoin, che ad oggi rimane il principale cripto-asset. Il primo acquisto registrato di beni fisici con criptovaluta (una pizza per 10.000 BTC nel 2010) fu percepito come un segnale incoraggiante del fatto che tali pagamenti sarebbero diventati un giorno la norma. A distanza di oltre un decennio, la realtà dei fatti è che non è successo.

Molte aziende, tra cui Tesla, Microsoft, Steam e Dell, hanno inizialmente provato ad accettare pagamenti in Bitcoin ma poi ci hanno rinunciato. I motivi sono diversi: scarsa domanda, instabilità dei tassi di cambio o persino preoccupazione per l’impatto ecologico (approfondiremo l’argomento più avanti). Come moneta o valuta, il Bitcoin ha fallito. Sono sicuro che molti sostenitori delle criptovalute non saranno d’accordo con questa affermazione, ma guardiamo in faccia la realtà:

- È quasi impossibile trovare negozi che accettino Bitcoin.

- I tempi di convalida delle transazioni sono proibitivi. Se vi recaste in un negozio con l’intenzione di pagare con Bitcoin, dovreste aspettare almeno dieci minuti prima di poter uscire.

- I pagamenti in Bitcoin sono soggetti a commissioni di transazione (commissioni a favore dei membri della network come pagamento per la conferma delle transazioni). Attualmente, sono relativamente basse, intorno a 1 dollaro per transazione, ma hanno raggiunto quasi 60 dollari durante il boom del 2017.

Per farla breve, anche se doveste trovareun forno disposo a darvi del pane in cambio di Bitcoin, intasereste la fila per molto tempo e finireste per pagare il pane il doppio del suo prezzo reale. Esiste solo un numero limitato di casi d’uso in cui nessuno di questi problemi si applica; purtroppo, però questi casi si possono ridurre all’acquisto di droga e al pagamento di riscatti, entrambi di discutibile utilità sociale. Tuttavia, il fatto che il Bitcoin sia un pessimo sistema di pagamento non significa che non abbia ottenuto alcun risultato: attualmente le persone sono disposte a pagare oltre 23.000 dollari per 1 BTC… Quindi deve avere una qualche utilità, giusto?

Se chiedete agli amanti delle criptovalute di vostra conoscenza, scoprirete presto che quasi nessuno di loro ha acquistato dei bitcoin per spenderli (almeno, non per gli scopi che sarebbero disposti ad ammettere), ma piuttosto con l’intenzione di rivenderli e trarne profitto. Infatti, il motivo principale per cui le persone acquistano bitcoin è la speculazione: nonostante il progetto Bitcoin come sistema monetario sia fallito, come sistema di gioco d’azzardo ha superato di gran lunga tutte le aspettative. Non fraintendetemi, non ho nulla contro il gioco d’azzardo, ma pensare che si tratti d’altro potrebbe portarvi alla rovina finanziaria. Tuttavia, se abbiamo stabilito fin dall’inizio che il vostro obiettivo in tutto questo è diventare ricchi sfondati, non c’è problema: siamo ancora sulla strada giusta!

Se c’è una cosa che gli amanti delle criptovalute adorano, è una linea che va verso l’alto.

Fonte: Cambridge Bitcoin Electricity Consumption Index

Le critiche al Bitcoin però non finiscono qui. Uno dei principali elementi a sfavore è la terribile inefficienza della rete. Infatti, è in grado di gestire solo da tre a sette transazioni al secondo (TPS, dall’inglese transactions per second), rispetto ad altri odierni sistemi di pagamento, come Visa e MasterCard, con una capacità rispettivamente di 1.700 e 5.000 TPS, di gran lunga superiore. Ethereum, un’altra delle principali blockchain, registra una media di 15-25 TPS, leggermente migliore ma ancora lontana anni luce da qualsiasi forma di scalabilità. Potremmo sorvolare su questi dati se il costo per raggiungere quei miseri 3-7 TPS non fosse così incredibilmente alto. Ogni transazione richiede un consumo di energia di oltre 2000 kWh, per un totale di circa 89 terawattora (TWh), secondo le stime del 2022 (le statistiche in tempo reale sono disponibili qui). Confrontate questo dato con gli 0,000109 TWh consumati da MasterCard durante tutto il 2019, tenendo presente che potrebbero ottenere persino maggiori prestazioni con quell’energia. Ora confrontate questi dati con i consumi della Francia (441 TWh) o della Germania (503 TWh) durante il 2021 e cercate di non pensare troppo al fatto che l’Europa è nel bel mezzo di una grave crisi energetica [1] Analizzerò le contro argomentazioni degli sostenitori della blockchain in merito a questi problemi nella prossima sezione..

La causa di questo assurdo consumo energetico è un meccanismo chiamato proof-of-work. Ho già detto che le blockchain devono fornire un certo numero di garanzie, una delle quali è il fatto che i cybercriminali non possano inserire informazioni false nel ledger, ovvero nel sistema di registrazione. Per evitare che ciò accada, ogni blocco aggiunto alla catena deve essere convalidato dalla rete. Questo processo fa in modo che i membri del network competano tra loro per risolvere problemi complessi [2] Chi trova per primo la soluzione al problema in questione riceve una ricompensa (attualmente pari a 6,25 BTC). Questo processo si chiama “mining” ed è il metodo utilizzato per fabbricare e introdurre nuova moneta nel sistema. Se non ci fosse questo meccanismo di ricompensa, nessuno sarebbe incentivato a contribuire alla convalida delle transazioni e l’intero sistema crollerebbe.; l’obiettivo è che nessun hacker si possa permettere di sprecare la sufficiente potenza di calcolo (cioè energia) da superare il resto dei membri. Ecco un esempio del tipo di hardware necessario per ottenere una potenza decente:

Una mining farm con 2.500 GPU. [3] Le schede grafiche giocano un ruolo fondamentale nelle operazioni di mining e sono i principali componenti hardware utilizzati dai miner. La loro richiesta ha portato a una carenza a livello mondiale di componenti con la quale stiamo tuttora lottando.. Fonte

Una breve masterclass sul Pensiero Illusorio

I difensori delle criptovalute non tardano a scendere in campo e a sottolineare che molti, se non tutti, i problemi descritti in questa prima sezione sono legati a scelte progettuali sbagliate, fatte durante la nascita di Bitcoin, e che le blockchain nel 2022 non sono più quelle del 2010. Avrete sicuramente notato che continuo a parlare di “blockchain” al plurale. Questo perché oggi ne esistono molte, ognuna implementata sulla base di caratteristiche diverse. Date queste premesse, ecco le due principali contro argomentazioni che vengono abitualmente proposte:

- esistono alternative ai dispendiosi algoritmi proof-of-work, come quelli proof-of-stake [4] Parlerò in dettaglio degli algoritmi proof-of-stake in un’altra sezione di questo post, in quanto i problemi legati al consumo energetico vengono rimpiazzati da una peggiore governance.;

- sono in corso ricerche per migliorare il numero di transazioni al secondo gestite dalle blockchain, presumibilmente attraverso i cosiddetti protocolli “Layer 2” come Lightning [5] Lightning è un protocollo che funziona come un secondo livello sopra Bitcoin; si basa su contratti smart, aprendo canali di pagamento tra gli utenti (immobilizzando parte del capitale). Poi un sistema vagamente paragonabile ai bilanci permette agli utenti di trasferirsi denaro tra di loro fino a quando non decidono di incassare, e a quel punto la transazione risultante viene registrata sulla blockchain. Ironia della sorte, la soluzione all’inefficienza della blockchain offerta da questi protocolli L2, di solito, implica il trasferimento delle transazioni al di fuori della blockchain, o peggio: la rinuncia alla decentralizzazione..

E queste persone sembrano avere ragione: le blockchain non devono essere necessariamente temibili come il Bitcoin e si potrebbe affermare che l’intera tecnologia sia ancora agli inizi e che possa essere notevolmente migliorata. Purtroppo, però, nulla di tutto questo ha importanza. La storia ci insegna che la diffusione delle tecnologie, per quanto rivoluzionarie, richiede (se tutto va bene) decenni.

Per esempio, a prescindere dalle nuove forme di blockchain che verranno progettate quest’anno, Bitcoin e Ethereum sono ancora quelle dominanti e difficilmente la situazione cambierà nel breve termine. Anche se i principali operatori potrebbero introdurre nuovi contributi al settore (come l’abbandono degli algoritmi proof-of-work da parte di Ethereum), ciò avverrà solo in certi casi, ci vorrà tempo e avrà un’applicazione limitata. In altre parole, a meno che non si verifichi un’importante revisione dell’ecosistema dalle proporzioni gigantesche, le attuali blockchain e tutti i loro problemi (compresi alcuni che non intendo affrontare in questa sede [6] La maggior parte delle restanti riflessioni sulle sfide poste dalle criptovalute ruota attorno alle garanzie di privacy che offrono (non molte nel caso del Bitcoin). La mia sensazione è che queste considerazioni non abbiano molta importanza sul piano generale, dato che ora abbiamo stabilito che le criptovalute non possono comunque essere utilizzate per acquistare qualcosa.) persisteranno più o meno nello stesso modo.

La promessa rivoluzionaria non mantenuta

L’ultimo punto proviene da una prospettiva del tutto inaspettata, e con una forza così contundente che riduce tutto ciò che è stato discusso finora a polvere, privandolo di significato. La decentralizzazione, su cui ho insistito molto nella mia introduzione alle blockchain, è la raison d’être delle criptovalute. I suoi difensori più accaniti possono arrivare a dire che tutti i costi e le implicazioni sopra descritte sono il prezzo da pagare per realizzare operazioni peer-to-peer evitando il coinvolgimento di terze parti fidate. Guardate i quattro minuti del video della Dichiarazione di Indipendenza Monetaria di Bitcoin [7] Le persone in questo video potrebbero non rappresentare la posizione ufficiale degli attuali responsabili della gestione di Bitcoin (ammesso che ce ne siano), ma offrono un’idea delle opinioni condivise da molti all’interno della comunità delle criptovalute. (se preferite leggere piuttosto che guardare il video, qui trovate la trascrizione) e ditemi se riuscite a individuare il linguaggio anti-establishment.

Il mio punto di vista è il seguente: se le criptovalute non offrono un’adeguata decentralizzazione, una vera alternativa ai sistemi di pagamento controllati dallo stato e dalle banche, tanto vale che non esistano affatto. Quindi ci troviamo forse di fronte a criptovalute centralizzate? E che cosa sono se non un modo peggiore di fornire un servizio già svolto da Visa e MasterCard?

Preparatevi ad accettare una scomoda verità: in fondo, le blockchain non sono davvero decentralizzate. E questo è vero a molti livelli. Utilizzando ancora una volta Bitcoin come esempio, ricorderete che, dovuto al proof-of-work, gli utenti devono disporre di enormi quantità di potenza di calcolo per essere membri del network. Possedete una fattoria GPU come quella mostrata nell’immagine sopra? In caso contrario, è altamente improbabile che possiate convalidare una transazione. A peggiorare ulteriormente le cose si aggiunge che i grandi operatori, che vengono premiati per essere i primi a convalidare una transazione, aumentano le loro opportunità unendo le proprie risorse, il che porta a una concentrazione ancora maggiore la potenza di elaborazione di Bitcoin.

Distribuzione dell’hash rate della rete Bitcoin. Fonte

Il diagramma qui sopra mostra come, al momento in cui scriviamo, più della metà delle attività sulla rete Bitcoin è gestita da sole cinque entità. Ethereum sembra trovarsi in una situazione simile. Se una di queste entità dovesse raggiungere il 51% della quota, sarebbe un disastro perché, ricordate, le blockchain sono in gran parte protocolli di consenso. Il consenso non ha senso quando qualcuno ha la maggioranza perché può decidere quello che vuole.

Certo, per il momento non siamo ancora arrivati a questo punto, quindi Bitcoin ed Ethereum sono ancora tecnicamente decentralizzati. Ma siamo anche molto lontani dall’ideale originale del peer-to-peer: è molto difficile per un nuovo arrivato partecipare in modo significativo all’interno della rete. E quando si devono prendere decisioni sul futuro di queste blockchain, è ovvio che la voce di queste entità sarà più importante della vostra.

Gli algoritmi di proof-of-stake, a cui ho fatto riferimento in precedenza, propongono di sostituire i dispendiosi schemi di proof-of-work basando la convalida non sull’energia grezza che si può utilizzare, ma sulla quantità di valuta che si può offrire come garanzia. Se da un lato è indubbio che il pianeta ne trarrà beneficio, dall’altro è altrettanto evidente che questi algoritmi mettono il potere nelle mani di un gruppo limitato di individui ricchi al quale non potrete mai unirvi. Non ci sorprende che le autoproclamate tendenze libertarie e rivoluzionarie della Silicon Valley abbiano dato vita a una variante del tardo capitalismo, dove loro sono al vertice.

Un buon esempio di questo problema è il passaggio di Ethereum a un algoritmo di proof-of-stake previsto per quest’anno. Non è una decisione che critico, visto il risparmio energetico che ne deriverà. Tuttavia, non si può fare a meno di osservare l’esistenza di una cripto-aristocrazia che cambia le regole del gioco (regole che si applicano a tutti) a loro piacimento, e per di più in un modo che probabilmente consoliderà il loro potere all’interno dell’intero ecosistema [8] Potete trovare maggiori informazioni sul processo decisionale di Ethereum qui. Lì potrete leggere che “la governance di Ethereum avviene ‘fuori dalla catena’ con un’ampia varietà di soggetti coinvolti nel processo”..

Ma aspettate, c’è dell’altro! La società Trail of Bits ha pubblicato un’eccellente ricerca intitolata Unintended centralities in distributed ledger (“Centralità involontaria nei registri distribuiti”), che analizza in dettaglio molte altre sfide tecniche nei confronti della decentralizzazione delle blockchain [9] Potrebbe interessarvi anche questo articolo del 2019 che contiene la prova matematica dell’ “impossibilità di una piena decentralizzazione nelle blockchain permissionless“.:

- il numero di entità necessarie per interrompere il network è molto più basso di quanto ci si possa aspettare;

- i developer delle blockchain detengono un potere sproporzionato, che può essere contrastato solo attraverso un progetto fork dirompente.

In teoria, le blockchain sono (in termini rigorosi) decentralizzate, nel senso che non sono controllate da un’unica entità, ma in pratica sono fortemente centralizzate per via del fatto che le entità che detengono la maggior parte del potere sono poche.

In sostanza, un sistema bancario “backdoor”

Siamo quindi giunti alla conclusione che le blockchain non sono realmente decentralizzate. Che dire però dell’industria delle criptovalute? È davvero composta da attivisti irriducibili che puntano a liberare l’umanità dalla morsa degli stati corrotti, come spesso viene proclamato?

Un rapido sondaggio tra i nomi più importanti nel campo delle criptovalute dice “no”. Elon Musk, Peter Thiel, Jack Dorsey e i fratelli Winklevoss, solo per citarne alcuni, affermano di aver investito in maniera massiccia nelle criptovalute. I miliardari del settore tecnologico hanno un programma segreto per restituire il potere al popolo? È improbabile! Dubito che l’1% più ricco del mondo abbia molto interesse a rovesciare il sistema capitalistico generale da cui trae così tanti vantaggi.

Cerchiamo ora di analizzare la questione da un punto di vista più ampio. Supponiamo che, nonostante tutto, vogliate ancora comprare Bitcoin. Come si fa a procurarsene un po’? È probabile che vi mettiate a a cercare uno exchange online che possa trasformare i vostri sudati euro nella criptovaluta di vostra scelta [10] Certo, esiste la possibilità di organizzare un incontro con i venditori privati e di effettuare lo scambio offline, ma sappiamo tutti che non lo farete. In ogni caso, questo rappresenta solo una frazione marginale di tutte le transazioni.. Queste piattaforme fungono da “guardiani” del mondo delle criptovalute. Vi chiederanno una copia del passaporto, verificheranno la vostra identità per rispettare le normative statali e potrete depositare il denaro tramite bonifico bancario o carta di credito. Potrete poi utilizzare il vostro saldo sulla piattaforma per acquistare criptovalute, ovviamente pagando una commissione.

È possibile scegliere tra molte piattaforme, ma se si esaminano i loro partner si delinea un quadro preoccupante:

- Bitstamp è in affari con la banca francese Crédit Agricole;

- FTX, che si è pubblicizzata molto bene durante il Super Bowl, sembra essere in trattative con Goldman Sachs;

- Coinbase ha ricevuto un investimento di 10,5 milioni di dollari dalla Banca di Tokyo.

Potrei andare avanti ancora per molto. Ma perché le banche dovrebbero finanziare attivamente una tecnologia il cui fondamento ideologico è quello di renderle obsolete? La risposta è, ovviamente, che le cose non stanno così. Le banche si sono rese conto che le criptovalute rappresentano un canale speculativo e hanno deciso di unirsi alla festa e di operare da intermediari, così come lo fate anche voi. Ma perché? Beh, perché c’è da guadagnarci.

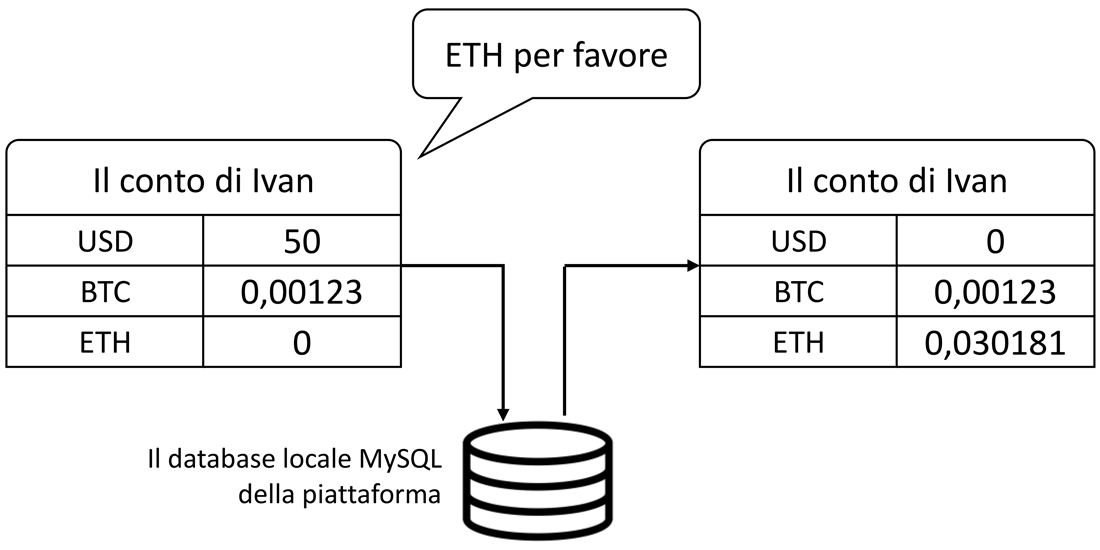

La ciliegina sulla torta è il modo in cui funzionano questi scambi a livello strutturale. Quando si acquistano criptovalute, le piattaforme aggiornano solo il saldo all’interno del loro database locale, perché, come abbiamo già detto, usare la blockchain sarebbe troppo costoso e lento! Molti trader di criptovalute non inviano mai una singola transazione alla blockchain perché quello che a loro interessa è realizzare cambi tra una valuta e l’altra per trarre profitto dalle fluttuazioni dei tassi di cambio, e queste operazioni possono essere realizzate a livello locale.

E qui si chiude il cerchio: l’accesso al mondo delle criptovalute può essere ottenuto solo mediante un numero molto ridotto di società che sostanzialmente controllano la quantità di (cripto-)denaro posseduto fino a quando non si decide di ritirarlo. Se questa non è la definizione esatta dell’industria bancaria da cui volevamo fuggire inizialmente (e che abbiamo ricostruito proprio grazie ai loro contributi e alla loro guida), non so davvero cosa sia.

Conclusione

Questa è stata certamente una lunga cavalcata; ma non temete, da qui in poi le cose saranno solo in discesa. Sebbene, fin dall’inizio, l’argomento che mi interessava affrontare fosse quello delle NFT, sarebbe stato impossibile capirlo e comprenderne i risvolti senza aver prima saperne un po’ di più sul disastroso fondamento su cui sono costruite. A scanso di equivoci, riassumo i punti chiave stabiliti finora:

- Le blockchain, come tecnologia, sono algoritmi di costruzione del consenso applicati a database distribuiti. Sono molto inefficienti in quello che fanno, cosa che compensano (presumibilmente) con la loro decentralizzazione.

- Le criptovalute sono state inizialmente concepite come un’alternativa alle valute reali, un obiettivo in cui hanno miseramente fallito. Sono velocemente degenerate in attività speculative altamente volatili e da quel momento non hanno avuto alcuno scopo pratico. Le blockchain rimangono una soluzione in cerca di un problema.

- La grande promessa della decentralizzazione non è stata mantenuta, il che rappresenta un fallimento per l’intero settore. Le criptovalute centralizzate non sono altro che banche digitali, che già esistevano, solo meglio implementate sotto ogni aspetto. Ma ci siamo arrivati con il pretesto di costruire esattamente l’opposto, il che, col senno di poi, ne è valsa ironicamente la pena.

Nel prossimo episodio parleremo dei contratti intelligenti di Ethereum, i token non fungibili e la sottile arte di creare immagini jpeg incredibilmente uniche su scala industriale. Restate sintonizzati!

criptovalute

criptovalute